年終獎個稅優(yōu)惠政策再延兩年!怎么選我們幫你算好了

發(fā)布日期:2022-01-14 瀏覽次數(shù):0

據(jù)央視新聞聯(lián)播,昨日,國務(wù)院常務(wù)會議決定,延續(xù)實施部分個人所得稅優(yōu)惠政策。一是將全年一次性獎金不并入當月工資薪金所得、實施按月單獨計稅的政策延至2023年底,二是將年收入不超過12萬元且需補稅或年度匯算補稅額不超過400元的免予補稅政策延至2023年底,三是將上市公司股權(quán)激勵單獨計稅政策延至2022年底。

對于工薪階層來說,前兩項優(yōu)惠政策影響甚大。特別是年終獎的計稅方式,采用單獨計稅還是合并計稅,到手年終獎可能相差一大截。

那到底怎么選呢?來算筆賬。

首先我們要知道,年終獎什么時候申報個稅,要看什么時候發(fā)。如果在2021年最后幾天發(fā),納入2021年申報;如果過了元旦再發(fā),就納入2022年申報。而且,一年只能申報一次。

浙江金瑞稅務(wù)師事務(wù)所副所長余海濤介紹,一般來說,年終獎單獨計稅,能大大減輕納稅人的個稅支出,但也有例外。

剛剛跨過個稅起征點(5000元/月或60000元/年)的工薪階層,扣除基本減除費用(5000元/月)、專項扣除(五險一金等)、專項附加扣除等后,采用合并計稅可能也無需繳稅或只需繳很少的稅。選擇年終獎單獨計稅反而會增加稅負。

所以,到底選擇哪種計稅方式,要根據(jù)個人收入情況具體分析。

余海濤測算了一個參考臨界值。扣除社保、公積金以及專項附加扣除后,月工資之和加上年終獎總計不超過9.6萬元,將工資和年終獎合并計稅更劃算。

但也不是絕對,來看具體案例。

獨生子A在杭州上班,每月工資1萬元,年底拿到3萬元年終獎;未婚未育,租房住,父母年滿60歲。

則A每月應(yīng)納稅所得額為-750元。

如果將年終獎合并計稅,全年需繳個稅630元;如果年終獎單獨計稅,全年需繳個稅900元,比合并計稅多270元。

顯然,對A來說,選擇年終獎合并計稅更劃算。

什么情況下年終獎適合單獨計稅呢?繼續(xù)算賬。

杭州白領(lǐng)B,月工資2萬元,一個孩子上小學,有首套房貸,與弟弟共同贍養(yǎng)年滿60歲的父母,今年可以拿到2萬元年終獎。

如果選擇年終獎合并計稅,B全年需繳個稅8480元;如果選擇單獨計稅,全年需繳個稅為7080元,比合并計稅少繳1400元。

當然是選擇單獨計稅更劃算。

需要注意的是,如果選擇年終獎單獨計稅,不能減除基本減除額(起征點)、專項扣除(社保+公積金)、專項附加扣除的。

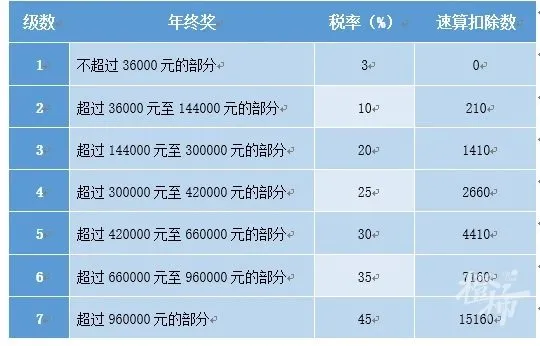

另外還要注意“跳檔”臨界點,即多發(fā)1元稅賦大增。

這些臨界點包括36000元、144000元、300000元、420000元、660000元、960000元。

比如同樣采用單獨計稅,年終獎發(fā)36000元,需繳稅1080元;年終獎發(fā)36001元,稅款為3390.1元,到手反而少了2310.1元。

如果發(fā)現(xiàn)自己的年終獎剛好卡在“臨界點”,可以跟單位會計協(xié)商。對扣繳單位來說,如果發(fā)現(xiàn)員工的年終獎在“臨界點”,最好也要提前告知該員工選擇合理的計稅方式。

當然,萬一選錯了計稅方式,還有補救辦法。納稅人還可以在次年3月至6月的匯算清繳中,主動申報,以獲得退稅。

至于國常會上提到的第二項個稅優(yōu)惠政策,比較好理解。就是年度匯算清繳時如果需要補繳的稅款不到400元,而且你的稅前年收入又沒有超過12萬元,這部分稅款就不用補了。

復(fù)制微信號